Utair предложила кредиторам 35-летний план реструктуризации долгов

Utair

Utair

Пятая по размеру российская авиакомпания Utair, которая в конце 2018 года допустила дефолт по одному из кредитов из-за нехватки средств и начала переговоры с банками о реструктуризации задолженности, 15 мая разослала кредиторам новый вариант ее урегулирования. Он предполагает пролонгацию выплат по значительной части долгов на 35 лет под символические 0,01%. Об этом РБК сообщил источник, близкий к авиакомпании, и подтвердили два банка-кредитора.

По словам источника, близкого к авиакомпании, такой длинный срок предлагается для 12-летнего кредита (23,7 млрд руб.) и 50% семилетнего кредита (7,7 млрд из 15,4 млрд руб.), выданных синдикатами из 11 банков в конце 2015 года. Суммарно эти 31,4 млрд руб. составляют 40% от общей задолженности перевозчика, которая составляет 75,8 млрд руб.: помимо двух синдицированных кредитов компания должна 17,4 млрд руб. Сбербанку, 13,3 млрд руб. — держателям рублевых облигаций и еще 6 млрд руб. — структурам своего прежнего акционера, «Сургутнефтегаза».

Источники в двух банках-кредиторах подтверждают предложение о пролонгации самого крупного кредита на 23,7 млрд руб. на 35 лет. Информацию о том, что такое же предложение касается половины семилетнего кредита, они не комментируют. При этом в середине апреля «дочка» Utair, «Финанс-авиа», предложила держателям облигаций подождать выплаты основной части долга тот же срок — 35 лет, объяснив это ростом стоимости топлива, демпингом цен на билеты, дефицитом пилотов в регионах и высокой долговой нагрузкой.

Ранее Utair просила банки о более радикальных мерах — списать те же 31,4 млрд руб. долга (полностью списать 12-летний кредит и половину семилетнего). Но это предложение не устроило банки. «Вместо списания с балансов банков, которое предлагалось изначально в марте, компания теперь предлагает удлинение сроков. Компания идет навстречу кредиторам практически по всем пунктам», — подчеркивает источник РБК, близкий к Utair.

Вторую половину семилетнего синдицированного кредита и семилетний кредит перед Сбербанком авиакомпания предлагает «удлинить» до 10–15 лет «под рыночную ставку» (около 8% годовых). Однако выплату процентов по этим кредитам Utair также хочет разделить на две части: 4% выплачиваются регулярно, а еще 4% «откладываются как проценты к уплате в будущем». «При этом на эту сумму происходит погашение основного долга. <...> Отложенные проценты будут накапливаться, их выплаты планируются позднее, когда компания окончательно выйдет из кризиса», — поясняет источник, близкий к компании. При прошлой реструктуризации, которая состоялась в 2015 году, за три года компания заплатила около 8 млрд руб. процентных платежей, не снизив сумму основного долга, добавляет он.

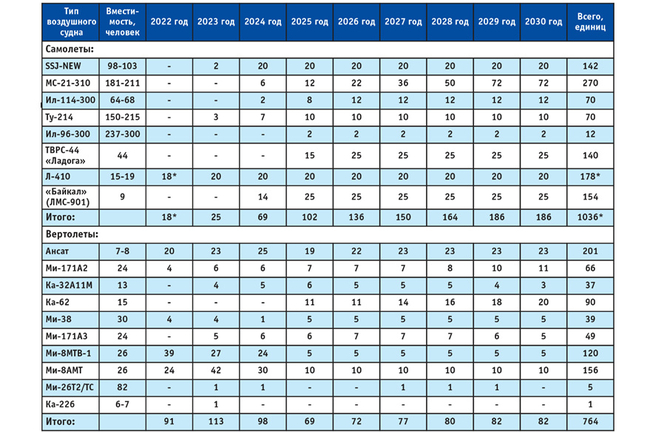

В качестве обеспечения по этим кредитам Utair предлагает акции аэропорта Сургут (56%) и 100% компании «Ютэйр — Вертолетные услуги», которая занимается вертолетными перевозками, а также воздушные суда и двигатели.

По словам источника, близкого к авиакомпании, такой длинный срок предлагается для 12-летнего кредита (23,7 млрд руб.) и 50% семилетнего кредита (7,7 млрд из 15,4 млрд руб.), выданных синдикатами из 11 банков в конце 2015 года. Суммарно эти 31,4 млрд руб. составляют 40% от общей задолженности перевозчика, которая составляет 75,8 млрд руб.: помимо двух синдицированных кредитов компания должна 17,4 млрд руб. Сбербанку, 13,3 млрд руб. — держателям рублевых облигаций и еще 6 млрд руб. — структурам своего прежнего акционера, «Сургутнефтегаза».

Источники в двух банках-кредиторах подтверждают предложение о пролонгации самого крупного кредита на 23,7 млрд руб. на 35 лет. Информацию о том, что такое же предложение касается половины семилетнего кредита, они не комментируют. При этом в середине апреля «дочка» Utair, «Финанс-авиа», предложила держателям облигаций подождать выплаты основной части долга тот же срок — 35 лет, объяснив это ростом стоимости топлива, демпингом цен на билеты, дефицитом пилотов в регионах и высокой долговой нагрузкой.

Ранее Utair просила банки о более радикальных мерах — списать те же 31,4 млрд руб. долга (полностью списать 12-летний кредит и половину семилетнего). Но это предложение не устроило банки. «Вместо списания с балансов банков, которое предлагалось изначально в марте, компания теперь предлагает удлинение сроков. Компания идет навстречу кредиторам практически по всем пунктам», — подчеркивает источник РБК, близкий к Utair.

Вторую половину семилетнего синдицированного кредита и семилетний кредит перед Сбербанком авиакомпания предлагает «удлинить» до 10–15 лет «под рыночную ставку» (около 8% годовых). Однако выплату процентов по этим кредитам Utair также хочет разделить на две части: 4% выплачиваются регулярно, а еще 4% «откладываются как проценты к уплате в будущем». «При этом на эту сумму происходит погашение основного долга. <...> Отложенные проценты будут накапливаться, их выплаты планируются позднее, когда компания окончательно выйдет из кризиса», — поясняет источник, близкий к компании. При прошлой реструктуризации, которая состоялась в 2015 году, за три года компания заплатила около 8 млрд руб. процентных платежей, не снизив сумму основного долга, добавляет он.

В качестве обеспечения по этим кредитам Utair предлагает акции аэропорта Сургут (56%) и 100% компании «Ютэйр — Вертолетные услуги», которая занимается вертолетными перевозками, а также воздушные суда и двигатели.