Ростех привлечет до 100 млрд рублей на гражданские проекты за счет выпуска облигаций

Метка:

Госкорпорация Ростех в лице ее 100%-ной дочерней организации АО «РТ-Финанс» подготовила первый выпуск биржевых облигаций, которые будут торговаться на Московской бирже. Срок обращения ценных бумаг составит до 15 лет. Всего за счет выпусков облигаций планируется привлечь до 100 млрд рублей. Средства будут направлены на финансирование программ производства продукции гражданского назначения. Об этом сообщает Ростех.

Бессрочная программа выпуска облигаций АО «РТ-Финанс» была зарегистрирована Московской биржей в марте текущего года. Ей был присвоен идентификационный номер 4-83970-H-001P-02Е. Готовящийся выпуск – первый опыт Госкорпорации Ростех по привлечению средств через размещение биржевых облигаций специализированной дочерней организацией. В Корпорации рассчитывают на значительный интерес у широкого круга инвесторов. Облигации обеспечены поручительством Госкорпорации Ростех, имеющей, по данным рейтинговых агентств АКРА и «Эксперт РА», наивысший уровень кредитоспособности по национальной шкале для Российской Федерации со «стабильным» прогнозом. Это определяет высокий уровень надежности ценных бумаг.

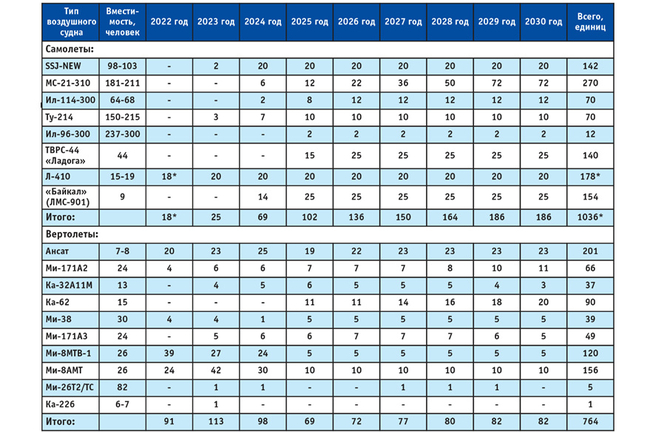

"Средства, которые планируется привлечь в результате данного размещения, будут направлены на финансирование программ производства продукции гражданского назначения. В том числе свыше 30 млрд рублей планируется направить на развитие Национальной службы санитарной авиации (НССА), призванной обеспечить своевременное оказание медицинской помощи гражданам, проживающим в труднодоступных регионах Российской Федерации. Проект позволит значительно увеличить парк санитарной авиации, обеспечив его новыми вертолетами отечественного производства «Ансат» и Ми-8 в медицинской комплектации", - отметили в корпорации.

Привлеченные средства будут также использованы для реализации одного из главных проектов гражданской авиации – создание российского лайнера МС-21, отвечающего перспективным требованиям по защите окружающей среды благодаря применению новейших материалов и передовых систем, включая высокоэффективные двигатели с низким уровнем шума и высокими параметрами экологичности. Аэродинамические характеристики самолета обеспечивают его конкурентоспособность в связи со снижением расходов на его эксплуатацию на 5-7% относительно аналогов.

Денежные средства от размещения облигаций, кроме того, будут направлены на финансирование программ производства гражданских грузовых автомобилей, реализуемых ПАО «КАМАЗ», среди акционеров которого, помимо Госкорпорации Ростех, в качестве стратегического партнера присутствует «Даймлер АГ» (Германия, Штутгарт), и иные программы производства гражданской продукции.

Бессрочная программа выпуска облигаций АО «РТ-Финанс» была зарегистрирована Московской биржей в марте текущего года. Ей был присвоен идентификационный номер 4-83970-H-001P-02Е. Готовящийся выпуск – первый опыт Госкорпорации Ростех по привлечению средств через размещение биржевых облигаций специализированной дочерней организацией. В Корпорации рассчитывают на значительный интерес у широкого круга инвесторов. Облигации обеспечены поручительством Госкорпорации Ростех, имеющей, по данным рейтинговых агентств АКРА и «Эксперт РА», наивысший уровень кредитоспособности по национальной шкале для Российской Федерации со «стабильным» прогнозом. Это определяет высокий уровень надежности ценных бумаг.

"Средства, которые планируется привлечь в результате данного размещения, будут направлены на финансирование программ производства продукции гражданского назначения. В том числе свыше 30 млрд рублей планируется направить на развитие Национальной службы санитарной авиации (НССА), призванной обеспечить своевременное оказание медицинской помощи гражданам, проживающим в труднодоступных регионах Российской Федерации. Проект позволит значительно увеличить парк санитарной авиации, обеспечив его новыми вертолетами отечественного производства «Ансат» и Ми-8 в медицинской комплектации", - отметили в корпорации.

Привлеченные средства будут также использованы для реализации одного из главных проектов гражданской авиации – создание российского лайнера МС-21, отвечающего перспективным требованиям по защите окружающей среды благодаря применению новейших материалов и передовых систем, включая высокоэффективные двигатели с низким уровнем шума и высокими параметрами экологичности. Аэродинамические характеристики самолета обеспечивают его конкурентоспособность в связи со снижением расходов на его эксплуатацию на 5-7% относительно аналогов.

Денежные средства от размещения облигаций, кроме того, будут направлены на финансирование программ производства гражданских грузовых автомобилей, реализуемых ПАО «КАМАЗ», среди акционеров которого, помимо Госкорпорации Ростех, в качестве стратегического партнера присутствует «Даймлер АГ» (Германия, Штутгарт), и иные программы производства гражданской продукции.